はじめに決済処理における買収銀行と発行銀行の役割の理解

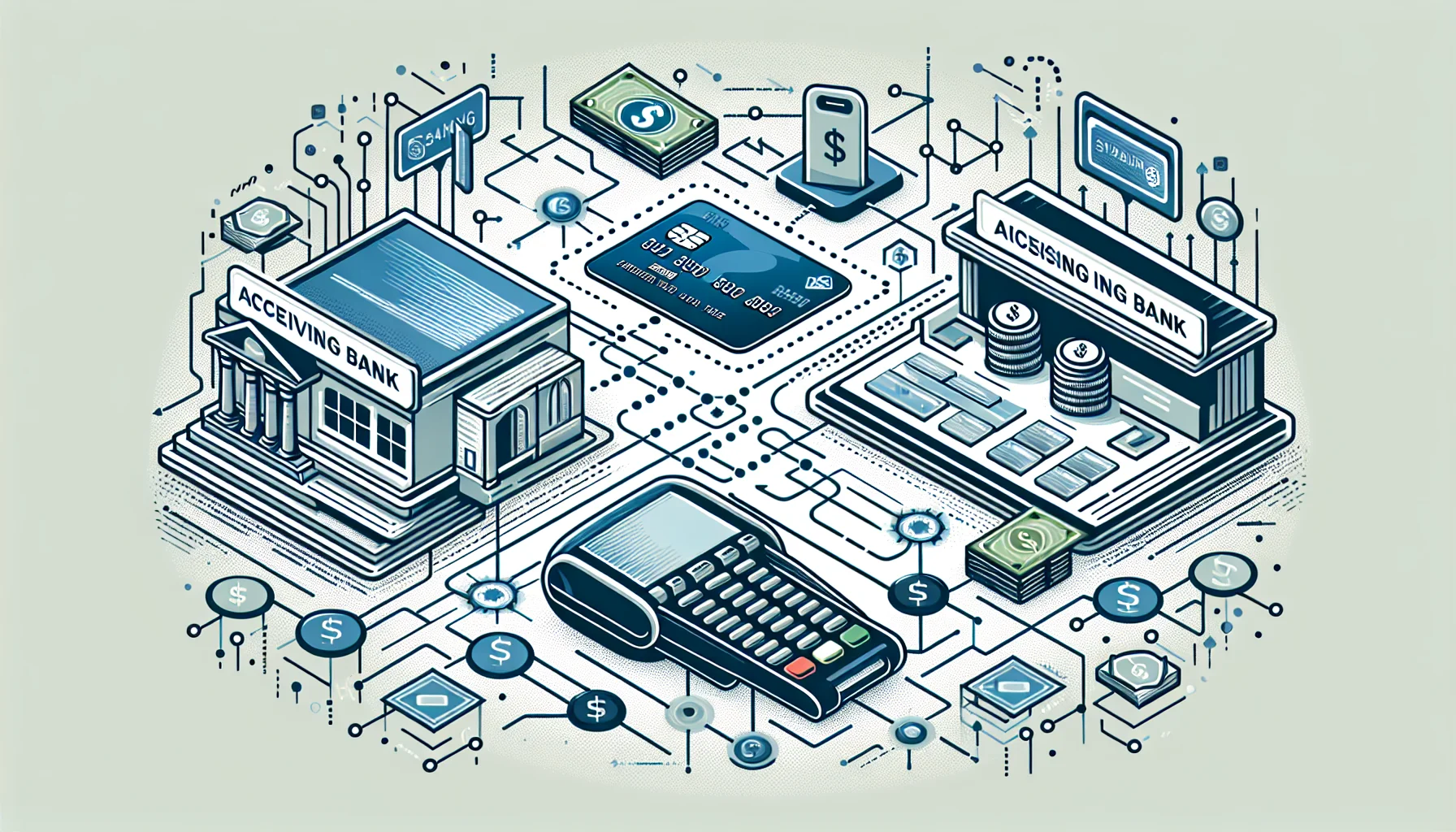

活気に満ちた金融取引の世界では、特にクレジットカードの利便性を背景に、アクワイアリング・バンクとイシュアーバンクという2つの重要なプレーヤーにスポットライトが当たることが多い。アクワイアリング・バンクとイシュアリー・バンクは、決済のシームレスな実行を指揮し、加盟店への補償と消費者の取引が滞りなく行われるよう、舞台裏で動いている。この対談では、アクワイアリング・バンクとイシュアランス・バンクの役割と責任を紐解き、私たちの日常的なやり取りを支える金融ネットワークにおける両行の不可欠なポジションを明らかにします。

買収銀行とは何か?

定義と役割

アクワイアリング・バンクは、マーチャント・バンクとも呼ばれ、銀行業界における重要な仲介者である。 商業.この金融機関は、加盟店のクレジットカードやデビットカードの決済処理を肩代わりし、ビジネスオーナーと加盟店との橋渡し役を担っている。 カードネットワークs.それは、取引プロセスを促進するだけでなく、商品やサービスの交換のための円滑な経路を提供し、力を与える役割でもある。

提供サービス

アクワイアリング・バンクが提供するサービスのレパートリーは、単なるトランザクション処理にとどまりません。これらの銀行が提供する加盟店サービスは、口座設定、トランザクション処理、オーソリゼーション、加盟店口座への入金保証など多岐にわたります。このような包括的なサポートにより、企業はカード決済を利用できるようになり、顧客基盤を拡大し、売上の可能性を広げることができるのです。

決済エコシステムにおける重要性

買収銀行は、単に重要な存在というだけでなく、銀行という機械の重要な歯車なのである。 商業payment_system">電子決済。カード決済を促進するアクワイアリング・バンクの役割は、加盟店の利用範囲を拡大し、カード決済の利便性と安全性を好む消費者のより広範な市場に参入することを可能にします。要するに、アクワイアリング・バンクは決済エコシステムの縁の下の力持ちであり、取引が効率的かつ効果的に処理されるようにすることで、経済に力を与えているのです。

発行銀行とは?

定義と役割

発行銀行は、金融取引の領域において、以下の傘下で消費者にクレジットカードやデビットカードを提供する礎石となる。 カードネットワークのように ビザ そして マスターカード.発行銀行は、カード会員が購入した商品の代金をアクワイアリング・バンクに決済する責任を負う。要するに、発行銀行は消費者と広範な金融ネットワークとの橋渡しをし、取引が単に処理されるだけでなく、信頼と金融保証によって裏付けられることを保証する。

消費者との関係

発行銀行とその消費者との関係は、クレジットカードのエコシステムの基盤である。クレジットカードの口座を管理し、与信限度額などの条件を設定し、顧客サービスを提供することで、これらの銀行は金融取引を促進するだけでなく、消費者の日常的な金融生活に溶け込んでいる。この根深いつながりは、消費者の信頼を維持し、クレジット・サービスの円滑な運営を保証する発行銀行の役割を強調している。

セキュリティと不正防止

今日のデジタル時代には、セキュリティと詐欺防止が最重要であり、発行銀行はこの戦いの最前線にいる。高度なシステムを活用し、疑わしい取引の兆候を監視するこれらの銀行は、消費者の金融の健全性を守る上で重要な役割を果たしています。真摯な監視と洗練されたテクノロジーの活用を通じて、発行銀行は不正行為の防止に精力的に取り組み、消費者と広範な金融ネットワークの双方の利益を守っています。

取引銀行との支払い処理の流れ

金融取引の複雑なダンスにおいて、決済処理の流れは、加盟店、消費者、金融機関をシームレスにつなぐ魔法が起こる場所です。この段階は、取引が効率的に処理されるだけでなく、安全に処理され、関係者全員の利益が守られるようにする上で非常に重要です。

トランザクションの開始

カード所有者がクレジットカードやデビットカードを使って買い物をしようと決めたときから、その旅は始まる。この時点で、加盟店のPOS(販売時点情報管理)システムが登場し、カードの詳細情報を取得し、アクワイアリングバンクに送信する。このステップは、トランザクションの完了を可能にする一連の複雑なインタラクションの最初のステップである。

認可と認証

取引明細を受け取ると、アクワイアリング・バンクはメディエーターとして、この情報を次の銀行に転送する。 カードネットワーク (ビザ, マスターカードなど)。その カードネットワーク その後、メッセンジャーの役割を果たし、取引の詳細を発行銀行に届ける。発行銀行は、カード所有者の利用可能なクレジット、不正の可能性、その他のセキュリティ・チェックに基づいて、取引を承認または拒否する権限を持つ。このステップは、トランザクションの認証と承認にとって極めて重要であり、トランザクションを進める前にすべてが問題ないことを確認する。

和解と資金調達

発行銀行がゴーサインを出すと、取引は決済段階に移る。これは、発行銀行とアクワイアリング銀行の間で実際に資金がやり取りされることを意味する。受け取った側の加盟店は、アクワイヤリング・バンクが請求した手数料を差し引かれた金額で、購入代金を受け取ることができる。この最終ステップで取引プロセスは完了し、加盟店は提供された商品やサービスの代金を受け取ることになる。

決済処理の流れは、現代の金融ネットワークがいかに高度で効率的であるかを物語るものです。このプロセスの背後にある役割とメカニズムを理解することで、加盟店も消費者も同様に、クレジットカードとデビットカードの取引がシームレスな性質を持ち、私たちの日常生活を支えていることを理解することができます。 商業.

クレジットカード取引における手数料

インターチェンジ料金

クレジットカード取引の中心、 インターチェンジフィー は極めて重要な役割を果たす。これらの手数料は基本的に、加盟店のアクワイアリング・バンクがカード所有者の発行銀行に支払う手数料である。この交換により、取引処理、リスクテイク、および処理にかかるコストが発行銀行に補償されます。インターチェンジフィーは変動制で、取引の種類、加盟店の業種、使用されるカードによって影響を受けることが多い。一見、取引金額のごく一部に見えるが、これらの手数料が積み重なるとかなりの金額になり、アクワイアリング・バンク、発行銀行、加盟店の間の財務力学を浮き彫りにしている。

マーチャントサービス料金

加盟店側は、支払いを処理する特権のために、アクワイアリングバンクにさまざまな手数料を支払う必要がある。これらの手数料には、取引手数料、月々の口座手数料、場合によっては機器レンタル料などが含まれる。加盟店サービス手数料は、決済処理、承認、取引決済など、提供されるサービスに合わせて設定される。これらの手数料は、アクワイアリングバンクが決済処理にかかる運営コストをカバーし、加盟店に必要なハードウェアおよびソフトウェアソリューションを提供するために不可欠なものです。

加盟店と消費者への影響

クレジットカード取引における手数料の生態系は、加盟店の収益性と消費者物価の両方に大きく影響する。これらの手数料は、カード決済システムのシームレスな運用を保証する一方で、商品やサービスの全体的なコストにも寄与しています。加盟店は、取引手数料で発生するコストを相殺するために価格戦略を調整し、間接的に消費者価格に影響を与える可能性があります。このような動きは、効率的な決済処理システムの維持と、加盟店と消費者の双方に対するコスト負担の管理とのバランスを明確に示しています。

規制環境とコンプライアンス

PCI DSS準拠

複雑な決済処理の世界では、カード会員情報の保護が最も重要です。買収銀行も発行銀行も、Payment Card Industry Data Security Standard (PCI DSS).この厳格な一連のガイドラインは、支払処理に関与するすべての事業体がカード会員データを保護す ることを保証するためのものです。遵守事項 PCI DSS 金融エコシステムの信頼性と完全性を維持し、データ漏洩や不正行為から保護することです。

規制監督

買収銀行や発行銀行の活動は、金融当局や規制機関によって綿密に監督されている。この監督により、これらの銀行が消費者を保護し、金融システムの安定性を維持するために確立された法的および金融的枠組みの中で運営されていることが保証されます。規制当局の監視は、取引処理から顧客との対話に至るまで、幅広い業務を網羅しており、銀行の完全性と信頼性を維持する基準を実施している。

不正防止規則

デジタル取引がユビキタスな時代において、不正防止は極めて重要である。規制により、銀行は不正取引を検知・防止する強固なシステムの導入を義務付けられている。こうした対策は、銀行自身だけでなく顧客も保護し、安全な決済環境を保証します。高度な分析とモニタリングにより、銀行は疑わしい行為を特定する能力を高め、不正行為のリスクを最小限に抑え、デジタル取引に対する消費者の信頼を高めることができます。

決済処理の将来動向

技術革新

決済処理の状況は、技術革新によって絶えず変化している。非接触型決済、モバイル・ウォレット、そして ブロックチェーン テクノロジーはこの進化の最前線にあり、アクワイアリング・バンクとイシュアランス・バンクに適応を促している。これらの進歩は、決済プロセスを合理化し、消費者にさらなる利便性と安全性を提供することを約束するものである。テクノロジーの進化に伴い、銀行の戦略もまた、このダイナミックな業界において競争力を維持し、関連性を保つ必要があります。

消費者行動の変化

より迅速で安全な取引を求める消費者の需要は、決済処理業界に大きな変化をもたらしている。この変化により、顧客体験とセキュリティの向上に重点を置く必要が生じ、銀行は新しいテクノロジーとプロセスへの投資を余儀なくされている。電子決済の台頭商業 とモバイル決済は、シームレスで安全な取引の必要性を浮き彫りにしており、こうした変化を促進する銀行の役割の重要性を強調している。

規制の変化と課題

決済環境が進化するにつれ、それを管理する規制の枠組みも進化している。こうした変化は、アクワイアリングバンクにとって課題と機会の両方をもたらすものです。新たな規制の複雑さを乗り切るには、機敏さと革新性が必要であり、コンプライアンスを確保しつつ、新たな成長機会をつかむことが求められます。規制のダイナミックな性質は、銀行が決済処理の最前線であり続けるために、その戦略と業務を継続的に見直すことを促している。

推薦図書